لا يخفى على كثير من المستثمرين، سواء في سوق الأسهم أو غيرها، أن وضع كل رأسمال في أسهم شركة واحدة أو أصل واحد يعرّضك لمخاطر عالية، لأنه لو انخفض هذا الاستثمار بشكل حاد، فإن المستثمر سيخسر من رأسماله بالنسبة ذاتها. لهذا يقوم العديد بتنويع استثماراتهم ومحافظهم على عدة أسهم وأصول حتى يقللوا من تأثر رؤوس أموالهم بانخفاض وتذبذبات سهم معيّن، ما يقلص مخاطر الاستثمار. من هذا المنطلق ألزمت هيئة أسواق المال في قرارها رقم 7 لسنة 2010 الصناديق الاستثمارية بالاستثمار، بما لا يقل عن 10 أسهم لشركات مدرجة، وبما لا يتعارض مع نظام الصناديق الأساسية. لكن السؤال الذي قد يأتي على بال البعض: هل 10 أسهم فعلا كافية لتنويع المحفظة وتوزيع المخاطر؟ هل يحتاج المستثمر الى أقل، أم أكثر من هذا الرقم؟ قام الباحثان د.بدر الهاشل ود.فهد المضف من كلية العلوم الادارية في جامعة الكويت بدراسة هذا الموضوع المهم لدى المستثمرين بجميع أنواعهم، الأفراد منهم والمؤسسات والصناديق، وحاولا تحديد العدد الأمثل من الأسهم في المحفظة الاستثمارية، مما يؤدي إلى أعلى مستوى من التنويع وتقليص المخاطر.

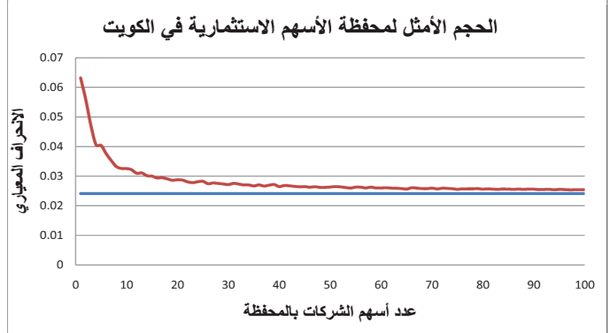

تقوم نتائج البحث على جميع الأسهم الكويتية المدرجة خلال الفترة من 2001 ـــــ 2012، حيث تم استعمال طرق المحاكاة MontCarlo Simulation لدراسة المخاطر الكامنة في الآلاف من المحافظ المختلفة. تتيح هذه الطريقة عمل آلاف التجارب المبنية على الأداء الواقعي لبورصة الكويت، بحيث يتم في كل تجربة تصميم محفظة مختلفة الحجم والمكونات. ومع كل محفظة مختلفة يتم تصميمها يقومان بدراسة حجم المخاطر فيها باستعمال عدة مقاييس. والرسم البياني المرفق يبيّن متوسط المخاطر، مقاسة باستعمال الانحراف المعياري، في كل المحافظ وفق عدد الأسهم المكونة للمحفظة. بالنظر الى الرسم البياني يمكننا ملاحظة انخفاض المخاطر مع زيادة عدد الشركات المكونة للمحفظة كما هو متوقّع. نلاحظ كذلك بأن الانخفاض في المخاطر يكون كبيراً جدّاً عند بداية اضافة شركات جديدة للمحفظة، وهو ما يتضح من انخفاض الانحراف المعياري بشكل حاد عند تغير عدد الأسهم في المحفظة من شركة الى 10 شركات. يستمر الانخفاض في ما بعد الـــ 10 شركات وحتى 15 شركة في المحفظة، لكن بنسبة أقل. لكن هذا الانخفاض لا يستمر بالوتيرة نفسها عند الوصول الى أعداد كبيرة من مكوّنات المحفظة. وتشير نتائج الدراسة الى أنه يمكننا استنتاج أن العدد الأمثل للأسهم في المحافظ والصناديق التي تستثمر في السوق الكويتية هو ما يقارب 10 الى 15 شركة، وأي زيادة عن ذلك تكون فائدتها من ناحية التنويع قليلة نسبياً وتكلفة اضافتها قد لا تكون مجدية. لكنه يجب عدم اغفال نقطة مهمة، ألا وهي انه من الأفضل أيضا عند التنويع أن تكون الأسهم من قطاعات مختلفة، وليست متركزة في قطاع واحد فقط.

https://alqabas.com/452953/

رد مع اقتباس

رد مع اقتباس

مواقع النشر (المفضلة)